人生100年時代と言われる現代、多くのシニア世代が直面する最大の課題は「老後資金の持続的な確保」です。預金だけに頼っていては、インフレや長寿リスクによって資産が目減りしてしまう可能性が高く、また株式や不動産といった運用商品に手を出すにも、専門知識や時間、判断力が求められます。

そんな中で、近年急速に注目を集めているのが「ロボアドバイザー(ロボアド)」という資産運用支援のサービスです。これは単なる「投資の自動化ツール」ではなく、AI技術の進化と金融アルゴリズムの融合によって、人間の判断を補う可能性を秘めた“未来型の資産運用アシスタント”とも言えます。

本記事では、ロボアドバイザーの仕組みからメリット・デメリット、そしてリタイア世代が安心して利用するための具体的な活用方法まで、徹底的に解説していきます。最終的には、読者の方が「自分にとって本当に必要な運用の形とは何か」を見極め、資産運用の扉をたたく第一歩を踏み出していただくことを目的としています。

ロボアドバイザーとは、AI(人工知能)や高度な金融アルゴリズムを活用して、個々人に適した資産運用を提案・実行してくれるサービスのことを指します。「ロボアド」とも略され、投資初心者から高齢者まで、手軽に資産運用を始められるツールとして活用されています。

具体的には、利用者がいくつかの質問(年齢・年収・資産額・運用目的・リスク許容度など)に答えることで、ロボアドがポートフォリオ(資産配分)を設計します。その後は投資一任契約を締結して、証券口座内で実際の投資が自動的に行われ、さらに定期的なリバランス(資産配分の見直し)や配当金の再投資なども一括して行われます。

人間が関与しないことで、感情や先入観に左右されることなく、「理論に基づいた合理的な投資判断」が下されるのが最大の特徴です。特に、時間的・精神的余裕のないシニア層には理想的なサービスと言えるでしょう。

日本国内でも少子高齢化が進む中、「自分の老後は自分で守る」という意識が広まりつつあります。しかし、運用の専門知識や継続的な情報収集は高齢者にとっては大きな負担です。そんな中、ロボアドバイザーが登場したことで、以下のようなニーズを一気に満たすことができるようになりました。

1.知識がなくてもプロのポートフォリオを参考に資産運用を行える

2.感情に左右されず冷静な判断ができる

3.時間や手間をかけずに自動で運用される

4.比較的低コストで始められ、料金体系も明確

さらに、スマートフォンやパソコンから簡単にアクセスできる点も、デジタルリテラシーが高まりつつある60代・70代のユーザーにとっては魅力の一つです。

ここでは、ロボアドのメリットについてご説明していきます。

ロボアドは、ノーベル経済学賞の対象となった研究に基づいた、現代ポートフォリオ理論などに基づいたアルゴリズムを採用しており、国内外の株式、債券、不動産投資信託(REIT)、金など多岐にわたる資産を自動的に組み合わせてポートフォリオを構築します。

リタイア後も家事・趣味・孫の世話などで忙しいという方も多いでしょう。ロボアドなら、そうした日常の中でも資産運用を“放っておいても回る仕組み”にできます。

「投資はハードルが高い」という声に応え、ロボアドは1万円や10万円程度からでも始められるサービスが多数登場しています。老後資金の一部を、無理なく試験的に運用するのに適しています。

多くのロボアドが採用している「預かり資産の年率1%未満」の手数料は、対面型のアドバイザーやアクティブファンドと比べて非常にリーズナブルです。しかも、これには売買手数料やリバランス費用なども含まれており、追加料金が発生しないのが大きな安心材料です。

どのような金融商品やサービスにもメリットがある一方で、デメリットも存在します。ロボアドバイザーも例外ではなく、その仕組みを正しく理解し、リスクを予防する姿勢が重要です。

ロボアドバイザーはAIとアルゴリズムに基づいて判断を下しますが、コロナショックやリーマンショックのような予測不可能な急落相場では、一時的に想定を超えた損失が発生することがあります。アルゴリズムは過去のデータに基づいているため、未知の事象に対する判断力では人間の判断に劣る場合もあります。

ロボアドは「汎用的なアルゴリズム」に基づいて資産配分を行うため、「子や孫への贈与資金」「特定年齢までに使う目的資金」など、目的が細かく分かれている場合には、理想通りに資産を分割・調整することが難しい側面があります。

完全自動化された運用は確かに便利ですが、その反面、自身が資産運用の知識を身につける機会が減るという見方もあります。ロボアドに依存しすぎることで、経済ニュースや相場の動向に関心を持たなくなることも懸念されます。

対策としては、ロボアドを運用の中核に据えつつも、定期的にIFA(独立系ファイナンシャルアドバイザー)等の投資アドバイスの専門家に相談し、全体の戦略を俯瞰して確認することが理想的です。IFAなどの専門家なら、税金・相続・贈与などを含めた広範囲の視点で助言してくれます。

ロボアドバイザーは、その性質上「管理の手間が少なく、安定性が高い」という特徴があり、シニア層にとっては非常に相性の良い運用手段です。ここでは具体的な活用シーンをいくつかご紹介します。

年金収入だけでは足りない生活費を補うために、ロボアドで年率2〜3%の運用益を目指して運用し※、その利益を加えることで、資産の目減りを抑えながら暮らすことを目指せます。たとえば、1,000万円を運用していれば、年間20〜30万円の副収入が得られる計算です。

※将来の運用成果等を保証するものではありません。

加齢に伴い、判断力や記憶力が低下するリスクは避けられません。事前にロボアドを設定しておくことで、今後の自分が積極的に判断を下せなくなっても、一定の運用を続けることが可能となります。

ロボアドを通じて運用していた資産は、そのまま相続対象となり、証券会社によっては口座の移管も比較的簡単に行えます。複雑な現物資産(不動産など)に比べて分割がしやすいため、トラブルを避ける意味でも有効な方法です。

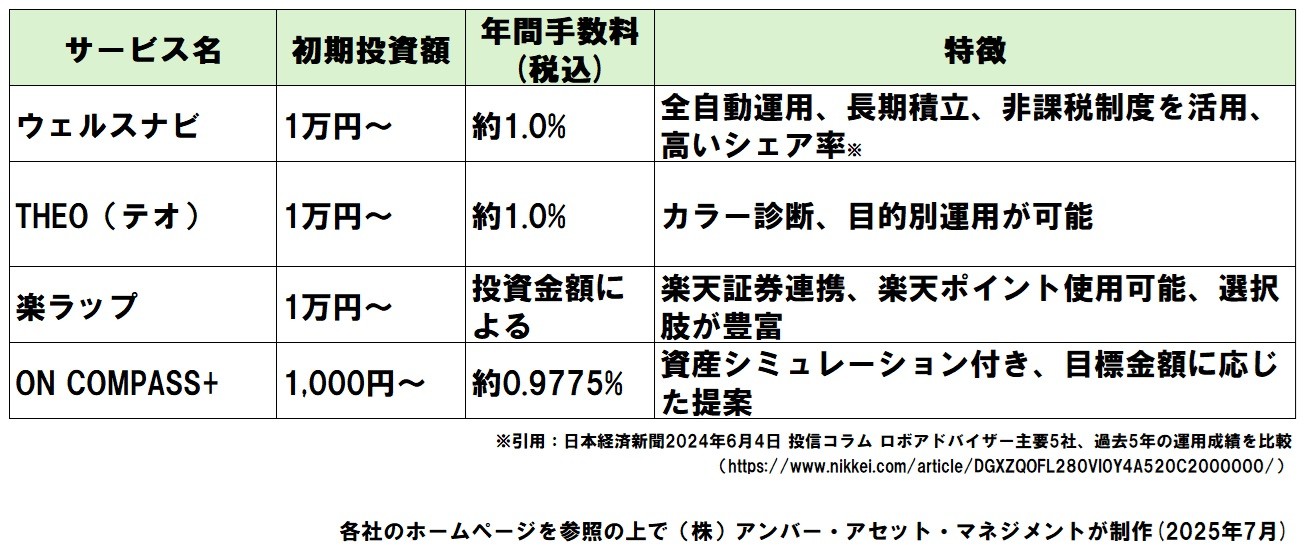

多くの企業がロボアドバイザー市場に参入しており、サービスの特徴もさまざまです。ここでは代表的な4つのサービスについて、その特徴を詳しく比較します。

選ぶ際のポイントとしては、「最低投資額」「手数料の明確さ」「サポート体制」「税制対応の有無」などを比較し、自分の投資目的やスタイルに合ったサービスを選ぶことが重要です。

ロボアドバイザーの最大の利点は、自動化された合理的な資産運用です。しかし、資産運用においてはそれだけでは十分とは言えません。特に、税制・相続・贈与・保険・年金といった「ライフプラン全体」に関わる相談や、突発的なライフイベントへの対応は、人間の判断が欠かせない領域です。

そこでお勧めしたいのが、「ロボアド×IFA(独立系ファイナンシャルアドバイザー)」というハイブリッド戦略です。ロボアドには日々の運用を任せて資産を効率的に育て、IFAはライフプランや資産全体の適正化を人間の視点でサポートします。

たとえば、ロボアドを使って安定したインカムを目指しつつ、定期的にIFAと面談を行い、「教育資金を孫に贈与したい」「相続対策として信託を検討したい」といった細やかな希望を反映していく。デジタルとアナログを融合した運用方法で、退職後の生活資金確保の計画を立てるというのはいかがでしょうか。

IFAは特定の金融機関に属さないため、販売ノルマなどに縛られず、中立・公正な視点からアドバイスが得られる点も魅力です。

ここまでロボアドバイザーとその活用法について解説してきましたが、最も重要なのは「自分に合ったサービスを見つけること」です。そのために有効なのが、まずは複数社に資料を請求し、内容を比較・検討するというステップです。

資料にはサービスの特徴や手数料、運用実績、利用者の声などが詳しく記載されており、「自分の目的に近いサービスはどれか」を具体的に知ることができます。また、多くのサービスでは無料のオンライン相談やセミナーも実施しており、実際に担当者に質問を投げかけることも可能です。

「老後資金に不安があるが、何から始めればよいか分からない」「ロボアドが気になっているが、よく分からない」という方こそ、まずは気軽に資料請求を行ってください。大切なのは、行動を先延ばしにせず、今日という日から一歩踏み出すことです。

ロボアドバイザーは、投資の知識や経験に不安を感じているリタイア世代にとって、画期的かつ信頼性の高い資産運用の選択肢です。AIによる自動運用という手軽さと、分散投資を行うことでリスクを抑えられること、また少額から始められる便利さは、これまで資産運用を敬遠していた方にとっても大きな魅力となっています。

さらに、IFAとの併用によってライフプラン全体を見据えた運用戦略を立てることで、老後の生活に必要な資金を計画的に準備することが可能になります。

今すぐ資料請求を行い、自分に適した「ロボアド×IFA戦略」を見つけ、快適で豊かなセカンドライフの実現に向けた一歩を踏み出してください。

アンバー・アセット・マネジメントでは、お客様にIFAを知り、気軽にご相談いただけるよう、以下のような機会をご提供しています。

「テーマ型投資信託の売り時が分からない」「資産運用の成果が出ていない」といったお悩みをお持ちでしたら、ぜひご参加をご検討ください。

解説資料を無料でお届け

これまでに9千人以上の資産運用を分析してきたからこそ分かった

「損をする本当の理由と賢い選び方」について、

分かりやすくまとめた解説資料を無料でお届けしています。

送料も無料ですので、ぜひご請求ください。

特別セミナー

毎月、全国各地で特別セミナーを開催中。

「損をする本当の理由と賢い選び方」をテーマに、

絶対に避けたい失敗事例とその対策なども多数紹介しています。

参加費は無料ですので、お気軽にご参加ください。

個別相談

一人ひとりの資産運用の状況や投資へのご希望などをお伺いし、

投資アドバイスや改善プランをご提案する無料の個別相談も実施。

WEBの予約フォームのほか、フリーダイヤルからもお申込みいただけます。

お電話は土日も対応しておりますので、ご都合のよいタイミングでお気軽にお申し付けください。

株式会社アンバー・アセット・マネジメント 金融商品仲介業者 関東財務局長(金仲)第715号

本案内に記載のセミナーでは、セミナーでご紹介する商品等の勧誘を行うことがあります。各商品等にご投資いただく際には商品毎に所定の手数料や諸経費等をご負担いただく場合があります。

又、各商品等には価格の変動等による損失を生じる恐れがあります。

各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面、目論見書、お客様向け資料等をよくお読みになり内容について十分にご理解ください。

【所属金融商品取引業者等】

株式会社SBI証券

金融商品取引業者 関東財務局長(金商)第44号 商品先物取引業者

加入する協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会 一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会

楽天証券株式会社

金融商品取引業者 関東財務局長(金商)第195号

加入する協会:日本証券業協会、一般社団法人金融先物取引業協会、日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

株式会社スマートプラス

金融商品取引業者 関東財務局長(金商)第3031号

加入する協会:日本証券業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

あかつき証券株式会社

金融商品取引業者 関東財務局長(金商)第67号

加入する協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本投資顧問業協会

・弊社は所属金融商品取引業者等の代理権を有しておりません。

・弊社は、いかなる名目によるかを問わず、その行う金融商品仲介業に関して、お客様から金銭若しくは有価証券の預託を受けることはありません。

・所属金融商品取引業者等が二以上ある場合、お客様が行おうとする取引につき、お客様が支払う金額または手数料等が所属金融商品取引業者等により異なる場合は、商品や取引をご案内する際にお知らせいたします。

・所属金融商品取引業者等が二以上ある場合は、お客様の取引の相手方となる所属金融商品取引業者等の商号または名称を商品や取引をご案内する際にお知らせいたします。